Kinesiske myndigheter åpner nå opp for at utenlandske selskaper kan lete etter og produsere olje og gass. Den nye politikken vil være svært gunstig for internasjonale olje- og gasselskaper som ønsker å øke aktiviteten de kommende årene, skriver Nicolai Myren og Norman Hansen Meyer i advokatfirmaet Selmer.

Leting etter og produksjon av olje og gass i Kina domineres i dag av statseide foretak, hovedsakelig China National Petroleum Company (CNPC), China Petrochemical Corp (Sinopec) og China National Offshore Oil Company (CNOOC). Utenlandske selskaper som har ønsket å konkurrere i olje- og gassindustrien, har hittil vært nødt til å etablere felleseide selskaper (joint venture) i samarbeid med et kinesisk selskap. En endring i denne politikken vil medføre at utenlandske selskaper får lov til å lete etter og utvikle olje- og gassfelt i Kina på egen hånd.

Årsakene til den politiske endringen antas å være økende bekymring for forsyningssikkerheten, spesielt med hensyn til import fra Midtøsten. Statistikk viser at Kina importerer om lag 70 prosent av råoljen som forbrukes, og at Midtøsten er en av Kinas største råoljeleverandører. Kina har innsett at det å være svært avhengig av import av råolje er en stor risiko gitt dagens geopolitiske spenninger. For Kina haster det derfor å utvikle innenlandske ressurser.

Økt leting og utvikling

Den globale olje- og gassavisen Upstream melder at Kinas innsats for å øke lete- og utviklingsaktiviteten allerede har lønt seg. Nye investeringer de siste to årene har økt landets produserende hydrokarbonreserver betydelig. Ifølge National Energy Administration (NEA), landets takktikkplanlegger innen energi, økte lete- og produksjonsinvesteringene i 2019 med 22 prosent i året til 47,5 milliarder dollar.

Økningen har bidratt til å identifisere ytterligere 8,82 milliarder fat olje og 1,4 billioner kubikkmeter naturgassreserver, opp med henholdsvis 25 prosent og 68 prosent fra 2018. Kinas påviste oljereserver antas å være nærmere 25,7 milliarder fat.

Den økte aktiviteten i fjor er del av en større regjeringsplan for å gjenoppbygge landets svake oppstrømssektor. I henhold til den syvårige masterplanen fra 2018 til 2025, ønsker regjeringen at råoljeproduksjonen skal klatre tilbake til 1,47 milliarder fat per år innen 2025, mot 2018-nivået på 1,37 milliarder fat.

Store muligheter for norsk olje- og gassindustri

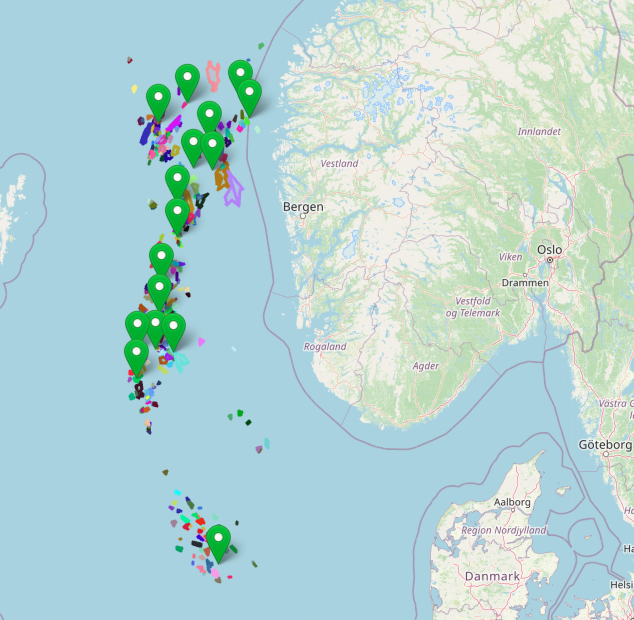

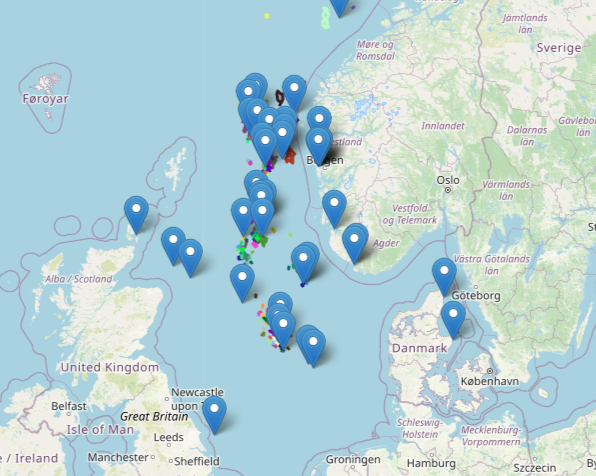

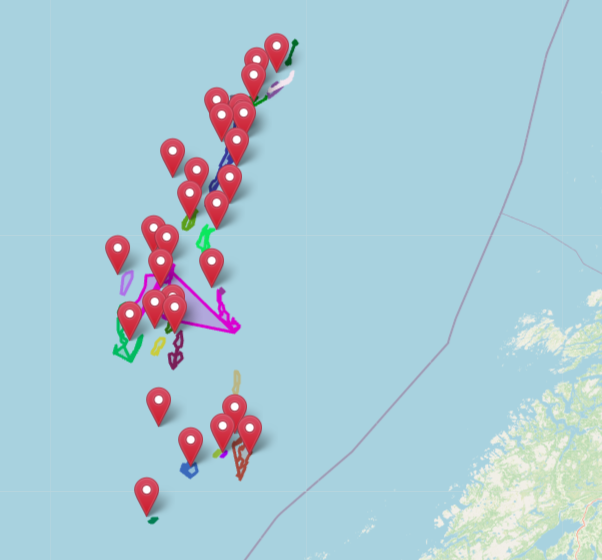

Norges posisjon som industri- og skipsfartsnasjon er en av faktorene som forklarer fremveksten av en teknologisk verdensledende leverandørindustri. Vanskelige værforhold i Nordsjøen, strenge forskrifter og krevende driftsselskaper på sokkelen er andre viktige faktorer.

Norges posisjon på feltet blir bekreftet av Dr. Xavier Chen, president i Beijing Energy Club. Chen, som tidligere ledet Equinors Kina-kontor, kjenner Norge godt. Han sier at norske selskaper, i tillegg til å være ledende på teknologi, også har et godt rykte i Kina. Men mulighetene kommer ikke av seg selv. For å ha en sjanse i markedet må relasjonene være sterke, advarte han. Ifølge Chen må norske selskaper trappe opp sin tilstedeværelse i Kina for å kunne ha et godt fotfeste når markedet åpnes opp.

Som Upstream rapporterte 10. januar 2020, har China´s Offshore Oil Engineering Company (COOEC) offisielt uttalt at den norske undervannsentreprenøren Ocean Installer er rangert som foretrukket tilbyder for undervannstjenester ved Liuhua 16-2-feltutbyggingen i Pearl River Mouth-bassenget i Sør-Kinahavet. Dette blir Ocean Installers andre kontrakt i Kina. I 2018 sikret de seg sin første jobb på Husky Energys Liuhua 29-1-gassfeltet. Tidligere sikret Aker Solutions en kontrakt verdt USD 41,6 millioner fra Kinas CNOOC for levering av kraftkabler til Liuhua-feltet. Det kinesiske markedet gir spennende muligheter innen SURF-markedet (Subsea Umbilicals, Risers and Flowlines) for Ocean Installer, Aker Solutions, deres underleverandører så vel som andre aktører innen oljeservicesegmentet.

På mange måter har norsk sokkel fungert som et «teknologilaboratorium», der aktørene har måttet løse utfordringer for å kunne hente ut petroleumsressurser. Som et resultat har norske olje- og gasselskaper, spesielt innen oljeservicesegmentet, noe av den mest avanserte og moderne teknologien i oljeindustrien. Når Kina-markedet åpnes opp bør dette sikre en fordelaktig posisjon i konkurranse med andre utenlandske aktører.